汽车出口,中国首超日本,全球第一!

最近,汽车界传来捷报:中国半年度汽车出口量首次超过日本,跃居全球第一。

据海关总署数据,今年上半年中国汽车整车出口234万辆,同比增长76.9%。其中新能源汽车出口79.5万辆,同比增长112.7%,为中国跃升全球最大汽车出口国立下汗马功劳。

连云港港码头,大批国产轿车等待装船出口海外。图源:新华社

一

中国新能源汽车一直很提气。7月3日,中国第2000万辆新能源汽车在广州广汽埃安生产线下线。从第1辆到第1000万辆,中国用了27年;从第1000万辆到突破2000万辆,中国仅用了17个月。

在电动化、智能化赛道上,国产新能源车竞争力强,性价比优势明显;中国新能源汽车产业已形成从关键材料、核心零部件到整车的完整产业链体系;新能源车的迅猛出口增势,更为中国车企打开了新天地。

“但这并不意味着中国品牌已在海外站稳脚跟。”中汽中心资深首席专家、中国汽车战略与政策研究中心总工程师吴松泉告诉岛叔,中国汽车出口总量大,但在大部分单一市场份额占比小,且品牌众多,还不能跟欧美日韩的汽车品牌分庭抗礼。

以欧洲市场为例,今年上半年,中国新能源汽车出口欧洲约35万辆,同期欧洲新能源汽车总销量141.9万辆。25%的市占率看着挺高,但因为中国新能源汽车品牌多,单一品牌销量不敌其他跨国品牌。

具体来看,上半年欧洲新能源汽车品牌销量排行榜中,只有上汽名爵冲进前十;车型销量排行榜中,国产车MG4和Polestar 2分别位居第8名和第18名,领跑者除特斯拉外,均出自传统跨国车企。

欧洲是欧系汽车品牌的后花园,当地市场一直由本土品牌主导,日系、美系、韩系为第二梯队。现阶段的中国新能源汽车,还无法靠差异化及性价比优势后来居上。

重庆长安汽车国际销售服务有限公司总经理宋爽说,跨国车企已在主要海外市场深耕数十年,品牌形象早已树立。此外,欧盟正研判对中国新能源车企发起“双反”调查(反倾销、反补贴),借此对中国新能源车征收额外关税。

这些都是中国新能源车面对的现实难题。

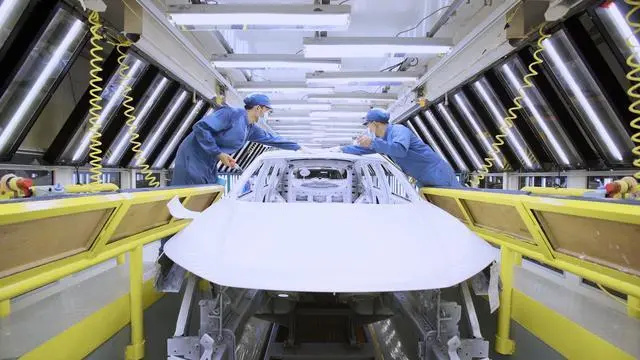

广州广汽埃安第一智造中心新能源汽车总装车间的终检线。图源:新华社

二

眼下,多数中国车企以本土生产为主,从单一中心向全球市场辐射。而老牌汽车强国和跨国车企则是多中心向外辐射,变海外出口为海外生产。

以日本为例。1985年,日本汽车出口量为685万辆,2022年中共四大出口量为356万辆。出口量看似下降,实际上,2022年日系汽车在全球销量占比25.3%,位居全球第一。当年,日本车企海外汽车产量达1695万辆,本土产量仅为784万辆,海外生产战略取得较大成果。

对中国车企而言,加快布局海外生产基地是当务之急。

最近,长城、比亚迪、长安、哪吒、广汽埃安等众多中国车企瞄准了海外投资建厂。比如长安汽车将在泰国建设新能源汽车生产基地,满足泰国本土消费需求的同时,还可出口到澳大利亚、新西兰、英国、南非等国,意在实现“中国品牌,全球制造;全球品牌,中国制造”,用海外生产和跨国贸易进行双轮驱动。

长城汽车也积极推进海外生产。今年以来,长城汽车海外出口实现高增长,其中新能源车占比近20%,重点新能源目标市场渗透率达50%以上。长城汽车股份有限公司副总裁史青科介绍,长城通过设立海外工厂、赞助当地活动、打造本地化IP拉近与海外消费者距离,比如赞助南非橄榄球赛、澳大利亚冲浪赛事等,都引来不小关注。

长城汽车泰国罗勇工厂的现代化生产线。图源:环球网

三

海上有风景,也必有风浪。世界汽车产业竞争是长期的,任何人都不可能在短期内靠捷径达成高层次竞争优势。

宋爽说,全球汽车产业电动化、智能化革命,给中国汽车带来难得机遇,但重点市场不会长期允许中国新能源汽车大批量出口,在“碰壁”之前,中国车企必须深入实施海外本地化战略,构建海外全产业链。

吴松泉认为,中国新能源汽车企业只有更注重产品性能质量、商业模式创新和服务体系的健全,才能在长期考验中立得住、走得远。

一些中国车企意识到坚持“长期主义”的重要性。史青科告诉岛叔,长城汽车近年在海外销售网络、售后服务、本地化营销传播、适应性开发等方面进行了长期系统投入,尤其在新能源领域策定多条技术发展路径,并行推进混合动力、纯电动和氢能技术,助力汽车电动化转型,也获得了海外消费者认可。

宋爽建议,中国新能源汽车品牌在出海之路上,要尊重国际化商业规则,敬畏国际化市场差异,加强考察海外市场,大胆任用海外人才,真正成为当地社会的一员,“中国汽车正迈入规模化、全球化的高质量发展新阶段,一定不要受短期波动影响,务必保持定力。”

(这领域,中国首超日本,全球第一!)